Embora decisões do STJ e STF entendam pela dispensa de recolhimento prévio do ITCMD para o arrolamento sumário, é fundamental compreender que essa dispensa não se aplica aos inventários extrajudiciais. Nesses casos, a comprovação do pagamento ou parcelamento do imposto é indispensável para a lavratura da escritura pública e o registro da transferência dos bens.

A regularização de bens, direitos e deveres deixados por um falecido é realizada por meio do procedimento de inventário e partilha, uma obrigação legal prevista nos artigos 1.796 do Código Civil e 610 do Código de Processo Civil. Esse procedimento pode ser feito pela via judicial ou extrajudicial, em cartórios de registros de notas.

Para a efetivação da transferência desses bens aos herdeiros, o Imposto sobre Transmissão Causa Mortis e Doação (ITCMD) é devido ao Estado. Sua apuração e pagamento são realizados em um procedimento específico perante o Fisco Estadual (Secretarias de Fazenda dos Estados da Federação).

Uma recente decisão do Supremo Tribunal Federal (STF) entendeu ser desnecessária a comprovação do pagamento do ITCMD em um determinado tipo de inventário, mas isso tem gerado dúvidas sobre a aplicabilidade e os limites desse entendimento.

Qual é esse procedimento, como fica a questão tributária (ITCMD), qual a forma de realização e quais são as vantagens dessa conduta são pontos que abordaremos abaixo.

Tipos de Inventário: Judicial e Extrajudicial

No Brasil, o procedimento de inventário e partilha pode seguir duas vias:

- Inventário Judicial: Tramita perante o Judiciário e é obrigatório em casos de testamento, herdeiros menores ou incapazes, ou quando não há consenso entre os herdeiros.

- Inventário Extrajudicial: Realizado em Cartório de Notas por escritura pública, exige que todos os herdeiros sejam maiores, capazes e estejam em total acordo sobre a partilha. Essa modalidade é prevista no art. 610, § 1º, do Código de Processo Civil (CPC/2015) e regulamentada pela Resolução CNJ n.º 35/2007.

Trata-se de dois caminhos para se alcançar o mesmo objetivo: realizar o procedimento de inventário, apurando os direitos e deveres deixados pelo falecido e partilhando aos herdeiros o saldo positivo dessa equação. A diferença básica se relaciona com o órgão onde será instaurado e tramitará o procedimento, sem em cartório ou perante o Poder Judiciário.

Dentro do inventário judicial, existe uma subespécie chamada arrolamento, que pode ser realizado pelo rito sumário ou comum (também conhecido como sumaríssimo).

É importante ressaltar que o arrolamento é um procedimento exclusivamente judicial.

Procedimento Tributário: Apuração, recolhimento e quitação do ITCMD

Paralelamente ao procedimento de inventário e partilha há necessidade de instaurar perante a fazenda estadual um procedimento administrativo para apurar e pagar o imposto (ITCMD).

Neste procedimento o contribuinte deve declarar todos os bens, direitos com valor econômico e dividas, bem como calcular o imposto de acordo com a alíquota, emitir e pagar o documento de arrecadação.

Em caso de inventário negativo (sem bens a partilhar ou sem saldo positivo na herança) ou de isenção tributária, a declaração deve ocorrer da mesma forma, não havendo o pagamento prévio do tributo.

Em ambas as hipóteses de declaração, a Fazenda fará a sua revisão, podendo pedir complementos, restituir excessos ou homologar o pagamento, emitindo a respectiva certidão de pagamento ou desoneração.

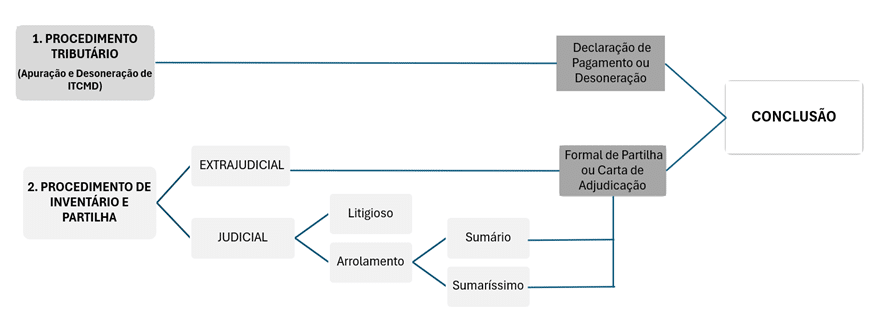

Vejamos um quadro esquemático ilustrando a estrutura procedimental dos dois procedimentos (1. Procedimento de Inventário e 2. Partilha e Procedimento Tributário):

As decisões judiciais sobre o ITCMD no arrolamento sumário

A decisão do STF na Ação Direta de Inconstitucionalidade n. 5.894/DF reconheceu a constitucionalidade da dispensa do recolhimento prévio do ITCMD no arrolamento sumário judicial.

O STJ já havia firmado o entendimento de que a homologação da partilha e a expedição do formal de partilha não se condicionam ao prévio recolhimento do ITCMD no procedimento de arrolamento sumário.

Vejamos um breve comparativo das decisões, que são complementares:

| Tribunal | Processo | Decisão Principal (ITCMD) | Aplicação |

| STJ | Resp nº 1.896.526/DF (Tema 1.074 de Recursos Repetitivos) | A homologação da partilha e a expedição do formal de partilha **não se condicionam ao prévio recolhimento do ITCMD**. O imposto será apurado e cobrado na esfera administrativa após o processo judicial. | Exclusivamente ao arrolamento sumário judicial. |

| STF | ADI 5.894/DF | Julgou improcedente a ação, confirmando a constitucionalidade da dispensa do recolhimento prévio do ITCMD no arrolamento sumário judicial, chancelando o entendimento do STJ. | Exclusivamente ao arrolamento sumário judicial. |

O fundamento dessas decisões é a literalidade da norma processual (art. 659, § 2º, do CPC/2015) aliada à busca pela celeridade processual, evitando que a discussão fiscal atrase a conclusão do inventário judicial simplificado.

A regra para o inventário extrajudicial: ITCMD ainda exigido para lavratura da escritura e registro

É fundamental compreender que as decisões do STJ e STF mencionadas NÃO se aplicam aos inventários extrajudiciais realizados em cartório. A razão é que esses procedimentos são regidos por normas específicas, como a Resolução CNJ nº 35/2007, que regulamenta a prática notarial, ao passo que a previsão de desvinculação da homologação da partilha é norma de direito processual aplicável a processos judiciais.

A Resolução CNJ nº 35/2007 exige a comprovação do recolhimento e desoneração do ITCMD para a efetivação da transferência dos bens. O art. 15 é categórico nesse sentido, vejamos:

Art. 15, Resolução CNJ nº 35/2007

“A escritura pública de inventário e partilha, para fins de registro e averbação, deverá ser acompanhada da prova do recolhimento do Imposto de Transmissão Causa Mortis e Doação (ITCMD) ou da declaração de sua isenção, conforme a legislação tributária estadual.”

Isso significa que, no inventário extrajudicial, a comprovação do pagamento ou parcelamento do ITCMD é indispensável para a lavratura da escritura pública e o respectivo registro de transferência dos bens.

O imposto é sempre devido

Independentemente da modalidade de inventário, o ITCMD é um imposto devido ao Estado. A diferença está apenas no momento em que sua comprovação é exigida para a conclusão de determinadas etapas do processo. A dispensa do recolhimento prévio no arrolamento sumário judicial não significa isenção; o imposto será cobrado posteriormente pela Fazenda Pública.

Vantagens e desvantagens dos diferentes tipos de inventário

A escolha da via mais adequada para o inventário e partilha envolve a análise de diversos fatores, incluindo a complexidade do caso, o consenso entre os herdeiros e, claro, os custos e o tempo envolvidos. Abaixo, apresentamos um comparativo – não exaustivo – das principais vantagens e desvantagens de cada modalidade:

| Modalidade | Vantagens | Desvantagens |

| Inventário Judicial Litigioso | Abrangência: Única via para casos complexos (testamento, herdeiros incapazes, litígio).Segurança Jurídica: Intervenção judicial pode favorecer à resolução de conflitos. | Morosidade: Processo mais longo devido a prazos e volume do Judiciário.Custo Efetivo Total Elevado: A demora pode aumentar o custo total (manutenção do espólio, honorários prolongados, desvalorização de bens).ITCMD: Quitação do imposto exigida antes da expedição do formal de partilha. |

| Inventário Judicial Arrolamento Sumário | Celeridade Judicial: Dispensa do recolhimento prévio do ITCMD para homologação da partilha, acelerando a fase judicial.Simplificação: Rito com menos formalidades que o inventário comum.Potencial de Custo Efetivo Total Reduzido: Se a fase judicial for rápida, pode mitigar custos associados ao tempo. | ITCMD Ainda Devido: Imposto será cobrado administrativamente, e sua quitação é necessária para o registro final dos bens.Dependência Judicial: Ainda sujeito aos trâmites e carga de trabalho do Judiciário.Requisitos: Exige consenso (sumário) ou limite de valor (comum). |

| Inventário Extrajudicial | Máxima Agilidade: Potencialmente a via mais rápida, não dependendo do Judiciário, se a documentação e o ITCMD estiverem em ordem.Ambiente Cartorário Ágil: Processamento geralmente mais rápido.Potencial de Custo Efetivo Total Reduzido: A rapidez na conclusão pode diminuir os custos gerais. | ITCMD Exigido para Lavratura: Comprovação do pagamento ou parcelamento do ITCMD (ou isenção) é indispensável para a lavratura da escritura pública.Requisitos Rígidos: Herdeiros maiores, capazes e em total consenso; sem testamento (salvo homologado).Não Lida com Litígios: Qualquer discordância remete o caso ao Judiciário. |

Conclusão: a importância da orientação profissional

Para quem busca agilidade e simplicidade no inventário, a via extrajudicial é uma excelente opção, mas não é a única.

O rito de arrolamento sumário pode, em alguns casos, apresentar uma celeridade inicial maior por desvincular a homologação judicial do pagamento prévio do ITCMD. Contudo, é essencial estar ciente de que, tanto na via judicial quanto na extrajudicial, a comprovação do pagamento do ITCMD continua sendo um requisito para o registro e a averbação dos bens. Desta forma, a celeridade procedimental nem sempre corresponde à regularização efetiva e imediata da situação.

A complexidade das regras fiscais e processuais exige a orientação de um advogado especializado em direito de família e sucessões. Esse profissional poderá indicar o caminho mais adequado para cada caso, garantindo que a regularização da herança ocorra de forma eficiente, segura e em conformidade com a legislação vigente.